Il numero di giugno di Vita Magazine dedica ampio spazio alla “finanza ad impatto”, dizione che raggruppa iniziative tra loro diverse ma in cui un soggetto finanziario accorda risorse finanziarie o entra nel capitale di imprese che producono un “impatto sociale positivo”.

Vi è una “finanza ad impatto” in senso lato: fondi che investono in imprese attive nei settori dell’ambiente, della sanità o delle infrastrutture, ecc.; non si tratta di un fenomeno del tutto nuovo, ma è comunque un fatto apprezzabile, coerente con la crescente attenzione di imprese, investitori e cittadini a temi quali la sostenibilità, la non discriminazione, la salute, l’assenza di sfruttamento, ecc. In ogni caso si può convenire sul fatto che questa tendenza dell’impresa e della finanza ad essere “più sociali”, quando non costituisca un mero social washing, sia un dato assolutamente positivo.

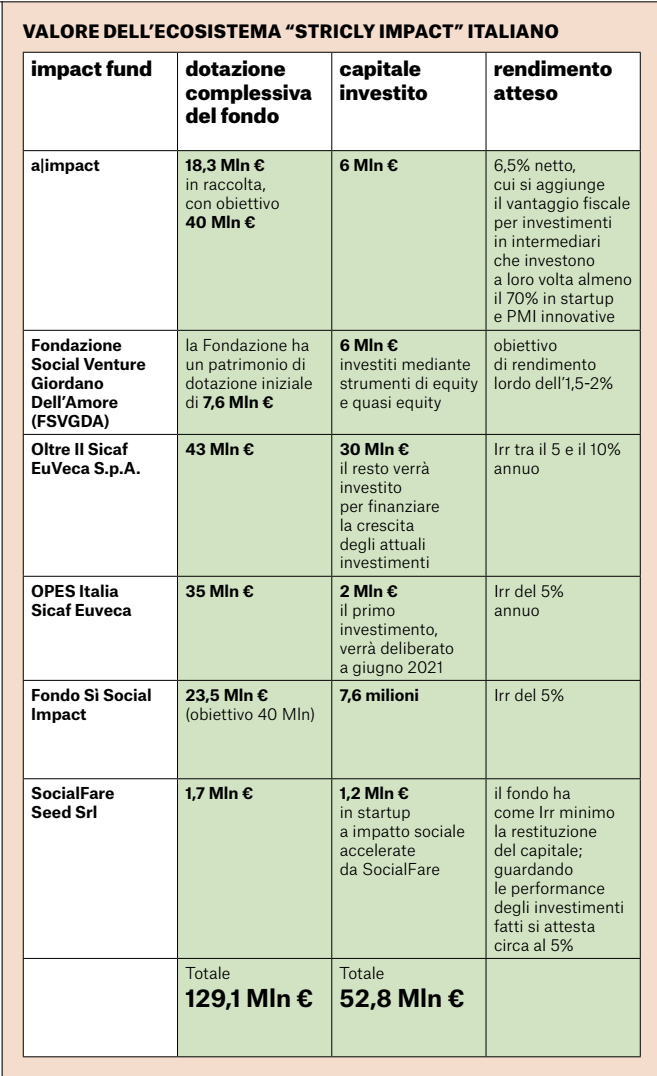

Ciò detto, in questa sede si desidera approfondire quanto viene descritto da Vita (pag. 31) come ecosistema “strictly impact” italiano: fondi di investimento specializzati nel sostenere attività ad alto impatto sociale. Su questo tema negli ultimi anni si sta concentrando una notevole attenzione da parte dei media di settore, dove spesso tali soggetti sono indicati come un’opportunità imprescindibile per l’impresa sociale. E allora vale la pena di leggere i numeri che caratterizzano questi fondi di investimento.

Fonte: Vita, numero di giugno 2021, pag. 31

Si legge sullo speciale di Vita che essi investono 52.8 milioni di Euro in iniziative di imprenditorialità sociale. Ipotizziamo, forse sopravvalutando la valenza del loro ruolo, che si tratti di investimenti nel senso più coinvolgente del termine, quindi di investimenti di capitale, non di semplici prestiti, e proviamo a comparare queste risorse con quelle di cui le imprese sociali (o meglio, un loro sottoinsieme, costituito dalle cooperative sociali, rispetto al quale vi sono dati consolidati) dispongono come patrimonio proprio: il patrimonio netto, formato dal capitale sottoscritto dai soci e dagli utili accumulati nel corso del tempo (che è un altro modo per dire “le risorse che i soci hanno lasciato permanentemente nell’impresa per i suoi investimenti invece di appropriarsene”). E qui ci attende un dato che, per quanto noto, viene generalmente ignorato dai media di settore. E che proviamo, per esercizio, a raccontare con il linguaggio che oggi risulta più trendy.

In Italia, potremmo dire, c’è una grande esperienza che potremmo definire di “equity-crowdfunding”, un crowdfunding in cui quindi le persone investono nell’impresa di cui sono soci: vi sono infatti circa 450 mila persone che, oltre ad essere quotidianamente impegnate con il proprio lavoro o la propria azione volontaria nel realizzare progetti ad alto impatto sociale (solo per fare pochi esempi, l’integrazione delle persone con disabilità, il contrasto alla povertà educativa, l’agricoltura sociale, l’housing sociale, la società multiculturale, il lavoro per chi ne era escluso, ecc.), investono mediamente in tali iniziative – oltre al capitale sociale conferito una tantum – ciascuno un po’ più di 200 euro all’anno: che detti così sembrano pochi, ma moltiplicati appunto per 450 mila fanno circa 100 milioni in più all’anno, ogni anno. Questi 200 euro sono conferiti oggi e per sempre; sono meno che in anni passati ma, si sa, la crisi si sente, e comunque anche 100 milioni all’anno non sono proprio un’inezia. E, visto che la cosa va avanti da molto tempo, hanno in questo modo accumulato in circa quindicimila fondi di investimento ad alto impatto sociale quasi 3 miliardi, in media circa 200.000 euro a fondo, disponibili senza costi aggiuntivi e con pazienza illimitata. Certamente, ciascuno conferisce le risorse all’iniziativa in cui è impegnato, che ha quindi maggiormente a cuore e su cui esercita un controllo attraverso meccanismi democratici, ma esiste un sistema ingegnoso per cui circa 3 milioni all’anno – ora che le risorse sono minori, un tempo assai di più – finiscono in un “fondo dei fondi” che – raccogliendo tra l’altro risorse anche da altri soggetti – agisce in senso perequativo degli scompensi territoriali o per sostenere progetti particolarmente innovativi.

Questo è il modo con cui, con il linguaggio oggi di moda, si potrebbero raccontare i meccanismi di accumulazione patrimoniale delle cooperative sociali italiane, dove grazie al lavoro dei soci e alla scelta di non distribuire utili, si accumula nel corso del tempo il patrimonio, con appunto i numeri sopra richiamati; potrebbe essere una notizia da prima pagina, mentre appare singolarmente sullo sfondo dell’interesse dei principali media che si occupano dei temi della finanza ad impatto sociale.

Senza dubbio anche un singolo euro investito in imprese sociali – compresi quindi quelli dei fondi “strictly impact” – è di per sé un’iniziativa lodevole e, nella misura in cui un fondo è utilizzato, significa che vi sono imprenditori che l’hanno ritenuto utile ed è quindi cosa buona; questo però non ci esime dalla necessità di proporre qualche comparazione tra questi fondi e il meccanismo specifico di accumulazione patrimoniale sopra descritto:

- entità: i soggetti di finanza ad impatto investono nell’impresa sociale circa 50 milioni di euro, non più dell’1.5% del patrimonio investito dalle sole cooperative sociali (un sottoinsieme dell’impresa sociale) grazie a risorse proprie (3 miliardi circa);

- remunerazione: il capitale apportato dai soggetti di finanza ad impatto costa all’impresa sociale il 5% o più; quello proprio delle cooperative e delle imprese sociali non costa nulla;

- “pazienza”: il capitale apportato dai soggetti di finanza ad impatto è generalmente abbastanza paziente ed è disponibile ad attendere la restituzione per alcuni anni; il capitale proprio delle imprese ha “pazienza infinita” e spesso diventa addirittura intergenerazionale, andando a beneficiare soggetti diversi e più giovani di quelli che l’hanno costituito;

- controllo: il capitale apportato da soggetti di finanza di impatto è controllato da soggetti esterni all’impresa sociale, cui spetta il non facile compito di equilibrare le attese degli investitori e delle imprese sociali; il capitale delle imprese sociali è controllato in modo democratico dai soci.

Tutto ciò lo si richiama non certo per svalutare le apprezzabili iniziative della “finanza di impatto”, ma per chiedersi come mai il mondo della comunicazione e i policy makers attribuiscano tanta enfasi ad un 1.5% delle dotazioni di capitale dell’impresa sociale – più costoso, meno paziente e più problematico dal punto di vista della governance – anziché al restante e più virtuoso 98.5%.

E la risposta ci porta purtroppo alla problematica sudditanza culturale che porta a innamorarsi dell’impresa sociale nella misura in cui assuma strumenti e linguaggi il più possibile omologabili a quelli del mondo profit, e, più di recente, con quello della finanza.

“Profit e non profit stanno diventando sempre più simili”, dice l’ideologia corrente, cercando una sorta di simmetria tra la (apprezzabile) sempre maggiore enfasi delle imprese for profit per la responsabilità sociale e l’auspicio che le imprese sociali diventino (o debbano diventare) sempre più simili alle imprese for profit. E perché mai? Perché mai, nel momento in cui ci si rende conto che il sistema economico deve essere attento alle esigenze ambientali e sociali, l’impresa sociale dovrebbe diventare a sua volta il più possibile simile al mondo for profit?

La risposta a questo interrogativo si basa su un pregiudizio culturale paternalistico, privo di supporti empirici e un po’ fastidioso, ma purtroppo molto diffuso: dal momento che sono “sociali”, queste imprese sarebbero necessariamente deboli: patrimonialmente inconsistenti, con finanze dissestate, con poche capacità manageriali, caratterizzate da basse professionalità, organizzazione carente, poco digitalizzate, ecc.: tutti pregiudizi che le ricerche serie hanno smentito. Insomma, una riedizione del White Man’s Burden per cui la primitiva tribù delle imprese sociali andrebbe civilizzata dal più avanzato mondo del for profit, generosamente disponibile a condividere i propri strumenti operativi e culturali.

Perché allora non pensare ad una strada diversa: difendere la biodiversità imprenditoriale e, nel rispetto di tutti gli attori economici, ritenere che le imprese sociali debbano sviluppare un proprio specifico modello di crescita, anche nelle modalità di finanziamento delle attività e degli investimenti: non perché gli altri siano errati, ma perché è questo il modello che la caratterizza e la rende più adatta a rispondere a specifici bisogni sociali.

Quindi: benissimo che vi siano alcune decine di milioni di euro per investimenti in imprese sociali; e benissimo, soprattutto – tema che non va dimenticato – che vi sia, accanto ai soggetti di equity, una finanza eticamente orientata che sostiene le imprese sociali con ben altre cifre (Banca popolare Etica, ben prima che la finanza di impatto fosse inventata, impiegava circa un miliardo di euro a favore di imprese sociali); ma va in primo luogo rilanciata con forza la strada originale che ha portato le imprese sociali italiane a rafforzarsi con risorse proprie. Questo può avvenire con misure specifiche: misure che moltiplichino il capitale investito dai soci e misure, come quelle già previste dal d.lgs. 112/2017 e ancora in attesa di attuazione, che prevedono la deducibilità fiscale del capitale investito in imprese sociali. Ma va soprattutto la consapevolezza che la crescita e il consolidamento dell’impresa sociale italiana si sono nutriti in primo luogo di avanzi di gestione pazientemente accumulati e reinvestiti e che quindi enti pubblici, fondazioni, imprese che fanno della responsabilità sociale un tratto distintivo hanno una via molto diretta per sostenere l’impresa sociale: non tirargli troppo il collo, nella consapevolezza che ogni euro accumulato da un’impresa sociale va a costituire una forma preziosa e unica di capitale intergenerazionale democraticamente controllato e reinvestito.

Il presente articolo rappresenta una rielaborazione del testo pubblicato sul Forum di Impresa Sociale il 25 giugno 2021. L’autore desidera ringraziare Carlo Borzaga per i consigli ricevuti.

bravo Gianfranco!